Bạn có biết rằng Luật Thuế Thu Nhập Doanh Nghiệp 2025 sắp thay đổi cách mà doanh nghiệp của bạn hoạt động? Với những thay đổi quan trọng sắp tới, các doanh nghiệp sẽ phải điều chỉnh không chỉ cách tính thuế mà còn phải nắm bắt những quy định mới để tồn tại và phát triển trong môi trường kinh doanh đầy cạnh tranh. Việc nắm vững các điều khoản của luật mới này không chỉ giúp bạn giảm thiểu rủi ro mà còn mở ra cơ hội tối ưu hóa lợi nhuận cho doanh nghiệp của mình.

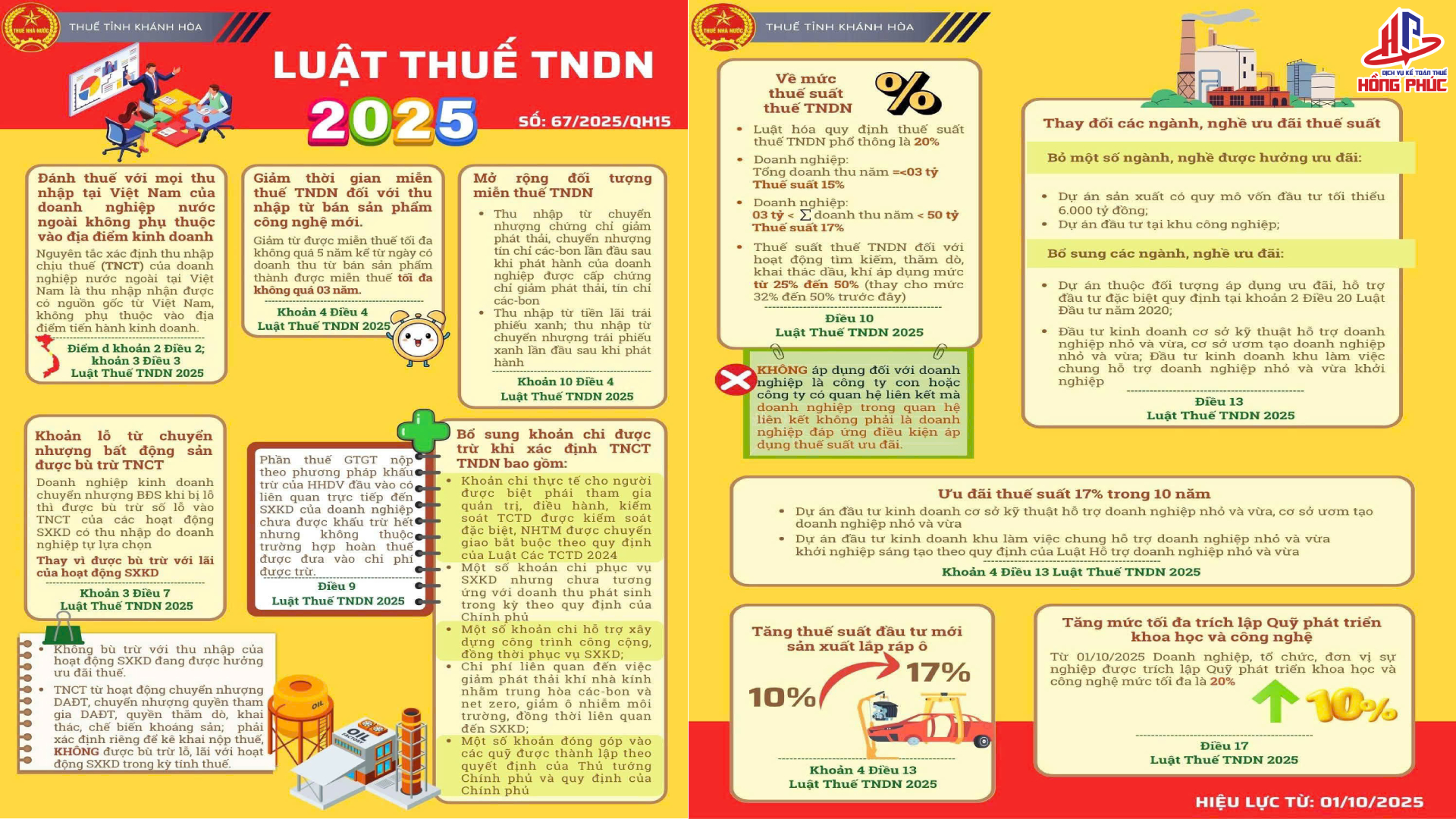

Tại Kỳ họp thứ 9, Quốc hội khoá XV, ngày 14/6/2025, Luật Thuế thu nhập doanh nghiệp số 67/2025/QH15 đã chính thức được thông qua với 452/453 đại biểu tán thành.

Luật có hiệu lực từ ngày 01/10/2025 và áp dụng cho kỳ tính thuế Thu Nhập Doanh Nghiệp năm 2025. Bài viết dưới đây Kế Toán Thuế Hồng Phúc sẽ giúp bạn đọc nắm rõ những điểm nổi bật cần lưu ý trong Luật thuế TNDN 2025.

I. Luật Thuế Thu Nhập Doanh Nghiệp 2025 – Những Thay Đổi Chính

1. Các điều khoản mới trong luật

Luật Thuế Thu Nhập Doanh Nghiệp 2025 mang đến nhiều thay đổi quan trọng mà các doanh nghiệp cần lưu ý. Một trong những điều khoản nổi bật là sự điều chỉnh về mức thuế suất. Theo đó, mức thuế suất áp dụng cho các doanh nghiệp lớn sẽ giảm từ 20% xuống còn 18%, nhằm khuyến khích đầu tư và phát triển. Bên cạnh đó, các khoản khấu trừ thuế cũng được mở rộng, cho phép doanh nghiệp có thể khấu trừ nhiều loại chi phí hơn, từ đó giảm bớt gánh nặng thuế.

Ngoài ra, luật cũng quy định các biện pháp quản lý thuế mới, nhằm tăng cường tính minh bạch và giảm thiểu tình trạng trốn thuế. Những thay đổi này không chỉ giúp cải thiện môi trường kinh doanh mà còn củng cố niềm tin của các nhà đầu tư vào thị trường.

2. Ảnh hưởng đến doanh nghiệp nhỏ và vừa

Các doanh nghiệp nhỏ và vừa (SMEs) sẽ được hưởng lợi từ những điều chỉnh trong Luật Thuế Thu Nhập Doanh Nghiệp 2025. Đặc biệt, với mức thuế suất giảm, các SMEs sẽ có nhiều cơ hội để tăng trưởng và mở rộng hoạt động. Việc giảm bớt gánh nặng thuế giúp họ có thêm nguồn lực để đầu tư vào công nghệ và nhân lực, từ đó nâng cao năng lực cạnh tranh.

Tuy nhiên, không phải tất cả các doanh nghiệp nhỏ đều dễ dàng thích ứng với những thay đổi này. Một số doanh nghiệp có thể gặp khó khăn trong việc nắm bắt các quy định mới và thực hiện các yêu cầu báo cáo thuế. Do đó, việc cung cấp thông tin và hỗ trợ từ chính phủ là rất cần thiết để các SMEs có thể tận dụng tối đa lợi ích từ luật mới.

| Điều khoản | Mức thuế suất hiện tại | Mức thuế suất mới |

|---|---|---|

| Doanh nghiệp lớn | 20% | 18% |

| Doanh nghiệp nhỏ và vừa | 20% | 18% |

| Các khoản khấu trừ thuế | Hạn chế | Mở rộng |

| Thời gian có hiệu lực | 01/10/2025 | 01/10/2025 |

II. Luật Thuế Thu Nhập Doanh Nghiệp 2025 – Đối Tượng Áp Dụng

1. Ai sẽ bị ảnh hưởng bởi luật mới?

Luật Thuế Thu Nhập Doanh Nghiệp 2025 sẽ tác động đến tất cả các doanh nghiệp hoạt động tại Việt Nam. Điều này bao gồm cả những công ty trong nước và các doanh nghiệp nước ngoài có hoạt động kinh doanh tại Việt Nam. Những thay đổi trong quy định thuế sẽ yêu cầu các doanh nghiệp phải cập nhật và điều chỉnh quy trình kế toán và báo cáo tài chính của mình để tuân thủ các quy định mới.

Đặc biệt, những doanh nghiệp có doanh thu lớn sẽ phải chú ý đến các chính sách ưu đãi và khuyến khích đầu tư. Việc không tuân thủ có thể dẫn đến những hậu quả nghiêm trọng như phạt tiền hoặc thậm chí là đình chỉ hoạt động kinh doanh. Do đó, việc hiểu rõ về luật mới là cực kỳ quan trọng đối với các chủ doanh nghiệp và nhà quản lý.

2. Các loại hình doanh nghiệp được áp dụng

Luật Thuế Thu Nhập Doanh Nghiệp 2025 áp dụng cho nhiều loại hình doanh nghiệp khác nhau, bao gồm:

- Công ty TNHH (Trách nhiệm hữu hạn)

- Công ty cổ phần

- Doanh nghiệp tư nhân

- Hợp tác xã

Mỗi loại hình doanh nghiệp sẽ có những quy định cụ thể về thuế và cách thức tính thuế khác nhau. Ví dụ, công ty cổ phần có thể hưởng những ưu đãi về thuế khác với doanh nghiệp tư nhân. Do đó, việc nắm vững các quy định liên quan sẽ giúp doanh nghiệp tối ưu hóa chi phí thuế và tăng cường hiệu quả kinh doanh.

| Loại hình doanh nghiệp | Đối tượng áp dụng | Ưu đãi thuế |

|---|---|---|

| Công ty TNHH | Doanh nghiệp trong nước và nước ngoài | Khuyến khích đầu tư |

| Công ty cổ phần | Doanh nghiệp niêm yết và không niêm yết | Giảm thuế trong 3 năm đầu |

| Doanh nghiệp tư nhân | Doanh nghiệp nhỏ và vừa | Miễn thuế một phần |

| Hợp tác xã | Tổ chức phi lợi nhuận | Ưu đãi thuế đặc biệt |

Việc nắm rõ các quy định trong Luật Thuế Thu Nhập Doanh Nghiệp 2025 không chỉ giúp doanh nghiệp tuân thủ pháp luật mà còn tối ưu hóa lợi nhuận và phát triển bền vững trong môi trường kinh doanh cạnh tranh.

III. Luật Thuế Thu Nhập Doanh Nghiệp 2025 – Cách Tính Thuế

1. Phương pháp tính thuế mới

Luật Thuế Thu Nhập Doanh Nghiệp 2025 sẽ mang đến những thay đổi quan trọng trong phương pháp tính thuế cho các doanh nghiệp tại Việt Nam. Một trong những điểm nổi bật là việc áp dụng mô hình tính thuế theo phương pháp hiện đại, giúp doanh nghiệp dễ dàng hơn trong việc thực hiện nghĩa vụ thuế của mình.

Trong bối cảnh kinh tế đang phát triển, các doanh nghiệp sẽ cần điều chỉnh chiến lược tài chính của mình để phù hợp với quy định mới này. Phương pháp tính thuế mới không chỉ nâng cao tính minh bạch mà còn tạo điều kiện cho các doanh nghiệp nhỏ và vừa có thể hoạt động hiệu quả hơn.

2. Lợi ích của phương pháp tính thuế mới

- Tiết kiệm thời gian: Với quy trình tính thuế đơn giản hơn, doanh nghiệp sẽ không phải tốn nhiều thời gian cho việc kê khai, từ đó có thể tập trung vào các hoạt động kinh doanh chính.

- Minh bạch hơn: Các quy định rõ ràng giúp giảm thiểu rủi ro trong việc bị phạt do kê khai sai hoặc không đầy đủ.

- Khuyến khích phát triển: Chính sách thuế mới sẽ tạo điều kiện thuận lợi hơn cho các doanh nghiệp khởi nghiệp, giúp họ có cơ hội phát triển và mở rộng quy mô.

| Loại hình doanh nghiệp | Tỷ lệ thuế hiện tại | Tỷ lệ thuế theo Luật Thuế Thu Nhập Doanh Nghiệp 2025 |

|---|---|---|

| Doanh nghiệp nhỏ và vừa | 20% | 15% |

| Doanh nghiệp lớn | 20% | 20% |

| Doanh nghiệp khởi nghiệp | 20% | 10% |

| Doanh nghiệp hoạt động trong lĩnh vực ưu tiên | 20% | 10% |

Những thay đổi này trong Luật Thuế Thu Nhập Doanh Nghiệp 2025 không chỉ giúp tăng cường sự công bằng trong hệ thống thuế mà còn tạo ra một môi trường kinh doanh thuận lợi hơn cho tất cả các doanh nghiệp trên toàn quốc.

IV. Luật Thuế Thu Nhập Doanh Nghiệp 2025 – Các Miễn Giảm Thuế

1. Điều kiện để được miễn giảm

Để được miễn giảm thuế theo Luật Thuế Thu Nhập Doanh Nghiệp 2025, doanh nghiệp cần đáp ứng một số điều kiện cơ bản. Thứ nhất, doanh nghiệp phải hoạt động trong lĩnh vực khuyến khích phát triển, chẳng hạn như công nghệ cao, nông nghiệp sạch hoặc các ngành nghề ưu tiên khác được quy định. Thứ hai, doanh nghiệp cần có báo cáo tài chính minh bạch và tuân thủ đầy đủ các quy định về thuế. Cuối cùng, việc tạo ra việc làm cho người lao động cũng là một yếu tố quan trọng, giúp doanh nghiệp có cơ hội hưởng các chính sách ưu đãi hơn.

2. Các trường hợp được hưởng ưu đãi thuế

Trong khuôn khổ của Luật Thuế Thu Nhập Doanh Nghiệp 2025, có nhiều trường hợp cụ thể mà doanh nghiệp có thể được hưởng ưu đãi thuế đáng kể. Đầu tiên là các doanh nghiệp mới thành lập trong những lĩnh vực ưu tiên. Thứ hai, các doanh nghiệp chuyển đổi từ mô hình hộ kinh doanh sang công ty có thể được miễn giảm thuế trong thời gian đầu hoạt động. Ngoài ra, các doanh nghiệp đầu tư vào vùng kinh tế khó khăn hoặc vùng sâu vùng xa cũng được hưởng nhiều chính sách hỗ trợ. Những ưu đãi này không chỉ giảm gánh nặng thuế mà còn tạo điều kiện thuận lợi cho sự phát triển bền vững của doanh nghiệp.

| Loại hình Doanh nghiệp | Điều kiện miễn giảm | Thời gian hưởng ưu đãi |

|---|---|---|

| Doanh nghiệp công nghệ cao | Hoạt động trong lĩnh vực công nghệ cao | 5 năm kể từ ngày thành lập |

| Doanh nghiệp nông nghiệp sạch | Đảm bảo tiêu chuẩn sản phẩm sạch | 3 năm kể từ ngày thành lập |

| Doanh nghiệp tại vùng khó khăn | Đầu tư tại vùng kinh tế khó khăn | 10 năm kể từ ngày thành lập |

| Doanh nghiệp chuyển đổi mô hình | Chuyển đổi từ hộ kinh doanh sang công ty | 2 năm kể từ ngày chuyển đổi |

V. Luật Thuế Thu Nhập Doanh Nghiệp 2025 – Thời Gian Có Hiệu Lực

1. Thời điểm bắt đầu áp dụng

Luật Thuế Thu Nhập Doanh Nghiệp 2025 sẽ chính thức có hiệu lực từ ngày 01/10/2025. Thời điểm này đánh dấu một bước chuyển mình quan trọng trong hệ thống pháp luật thuế của Việt Nam, nhằm tạo ra một môi trường kinh doanh công bằng và minh bạch hơn. Doanh nghiệp cần lưu ý rằng, việc áp dụng luật mới sẽ tác động trực tiếp đến cách tính thuế và nghĩa vụ tài chính của họ đối với Nhà nước.

2. Các giai đoạn chuyển tiếp

Trong quá trình thực hiện Luật Thuế Thu Nhập Doanh Nghiệp 2025, sẽ có một số giai đoạn chuyển tiếp để các doanh nghiệp có thời gian chuẩn bị. Cụ thể:

-

Giai đoạn thông tin: Từ nay đến tháng 9/2025, các doanh nghiệp sẽ được cung cấp thông tin chi tiết về luật mới. Điều này sẽ giúp họ hiểu rõ hơn về các quy định và tiêu chí mới trong việc kê khai thuế.

-

Giai đoạn áp dụng thử nghiệm: Một số doanh nghiệp sẽ được lựa chọn tham gia thử nghiệm các quy định mới trước thời điểm chính thức. Giai đoạn này sẽ giúp điều chỉnh các bất cập và cải tiến quy trình.

-

Giai đoạn chính thức: Từ ngày 01/10/2025, tất cả các doanh nghiệp sẽ phải thực hiện theo các quy định của luật mới. Điều này có nghĩa là họ sẽ phải thay đổi một số quy trình nội bộ để phù hợp với các yêu cầu mới về kê khai và nộp thuế.

| Thời gian | Nội dung | Ghi chú |

|---|---|---|

| Trước 01/10/2025 | Thông tin về luật mới | Doanh nghiệp cần nắm rõ quy định |

| Từ 01/07/2025 | Áp dụng thử nghiệm | Một số doanh nghiệp tham gia |

| Từ 01/10/2025 | Áp dụng chính thức | Bắt buộc thực hiện quy định mới |

| Sau 01/10/2025 | Theo dõi và điều chỉnh | Cập nhật thông tin thường xuyên |

Do đó, việc nắm bắt và chuẩn bị cho Luật Thuế Thu Nhập Doanh Nghiệp 2025 không chỉ giúp doanh nghiệp tuân thủ pháp luật mà còn tối ưu hóa lợi ích tài chính cho chính mình.

VI. Kết Luận – Dịch Vụ Kế Toán Thuế Hồng Phúc

Luật Thuế thu nhập doanh nghiệp số 67/2025/QH2025 được thông qua với mục tiêu đơn giản hóa chính sách ưu đãi, nâng cao tính minh bạch và hiệu quả thực thi, đồng thời tạo nền tảng đồng bộ hóa hệ thống pháp luật thuế. Doanh nghiệp cần chủ động theo dõi cập nhật nội dung chính thức của Luật, đồng thời rà soát lại mô hình hoạt động, cơ cấu đầu tư và định hướng phát triển để kịp thời điều chỉnh kế hoạch tài chính – thuế phù hợp với các quy định mới có hiệu lực từ ngày 01/10/2025, áp dụng cho kỳ tính thuế năm 2025.

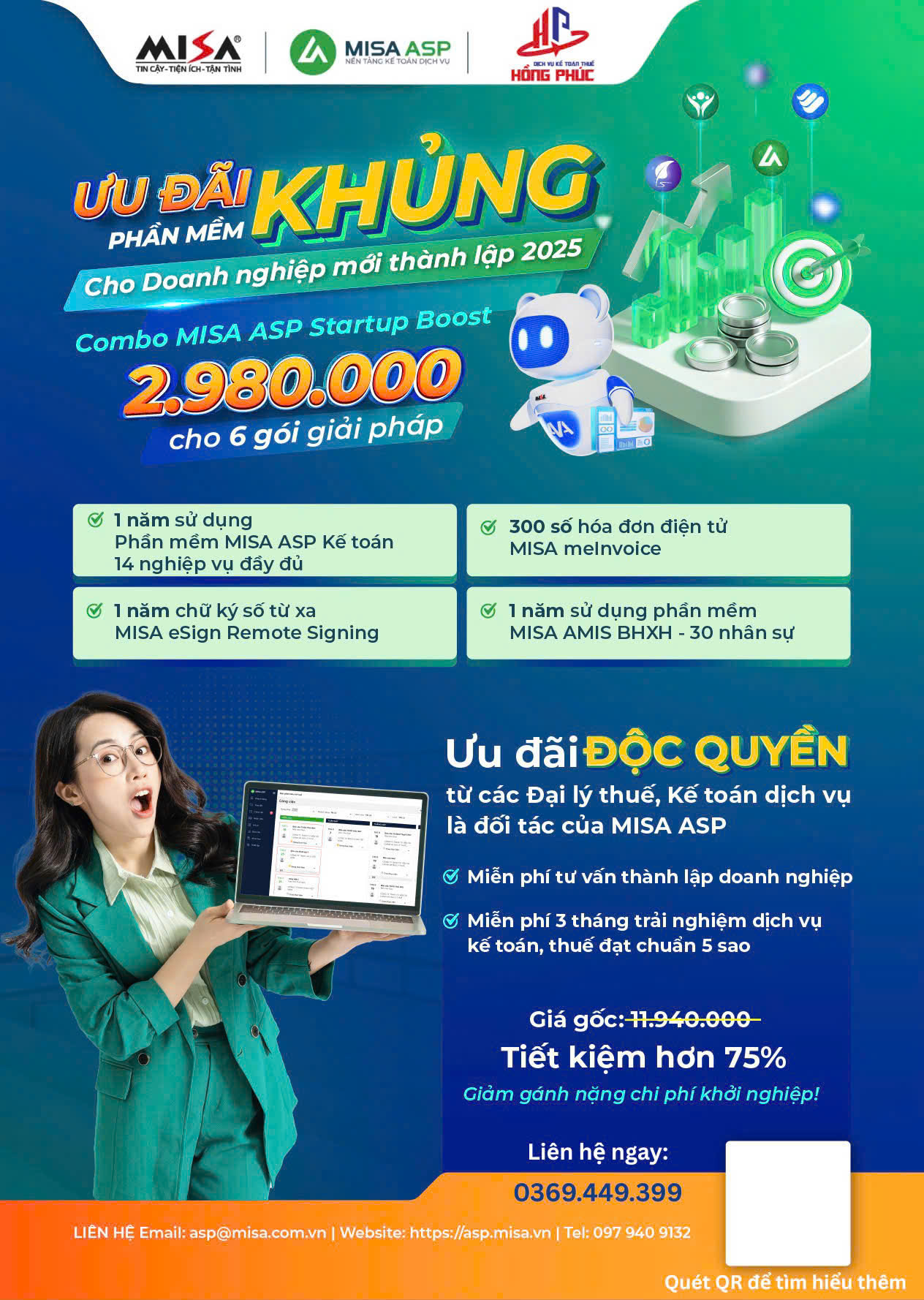

Để hỗ trợ doanh nghiệp tuân thủ chính sách thuế mới nhanh chóng, chính xác và hiệu quả, Dịch Vụ Kế Toán Thuế Hồng Phúc cung cấp giải pháp toàn diện giúp tự động hóa quy trình kế toán – thuế và đảm bảo cập nhật kịp thời các quy định pháp lý mới hỗ trợ cho các Doanh Nghiệp.

Đăng Ký Chương Trình MiSA ASP Starup Boost

Website: ketoanhongphuc.com Email: dvktthuehongphuc@gmail.com Số Điện Thoại: 0973.600.644 – 0977 66 88 55 Địa Chỉ: Số 110 Đường Đinh Đức Thiện, Phường Phan Rang, Tỉnh Khánh Hòa

dịch vụ kế toán thuế hồng phúc